درآمدهای مالیاتی در ایران کجا هزینه می شود؟

آرمان شرق-گروه اقتصاد:بدون شک مجموع آنچه بهعنوان مالیات و بیمه و عوارض از اشخاص حقیقی و حقوقی در ایران اخذ میشود، کمتر از ۱۸ درصد نخواهد شد که نسبت به متوسط نرخ جهانی که حدود ۱۲ درصد است، بسیار بالاتر و نسبت به کشورهای منطقه رقم قابل قبولی است؛ مضاف بر آنکه متأسفانه دولت در قبال دریافت مالیات تنها وظایف اجتماعی خود را انجام نمیدهد، بلکه عملا مالیات مردم مصروف نهادها و سازمانهای داخلی و بیرونی میشود که تأثیر عملکردی آنان بر جامعه و اقتصاد و فرهنگ مخرب بوده است.

درآمدهای مالیاتی در ایران کجا هزینه می شود؟

شرق-غلامحسین دوانی-پژوهشگر مالی-اقتصادی: مالیات همزاد تشکیل اولین جوامع بشری است. بشر در تقابل با خطرات ناشی از حمله حیوانات درنده و حوادث طبیعی و امکان تأمین معیشت بهتر به زندگی اجتماعی روی آورد. در زندگی اجتماعی پارهای از خدمات به صورت جمعی انجام میگرفت که برای انجام آن همکاری تمام یا بخشی از افراد جامعه ضرورت مییافت. این همکاری جمعی در دوران اولیه با در اختیار نهادن نیروی بدنی افراد به اجتماع آغاز شد که این نوع همکاری اصطلاحا «بیگار» یا «بیگاری» خوانده میشد که در واقع نوعی مالیات غیرنقدی بوده است. با تکامل اجتماع و فزونی نیازهای همگانی اخذ مالیات نقدی و جنسی متداول شد. از عمر تاریخ مستند زندگی بشر که از سرزمین سوم یعنی منطقه جنوبی کشور امروزی عراق آغاز میشود، حدود پنج هزار سال میگذرد که در تمام این ادوار اخذ مالیات به صورت «باج و خراج» وجود داشته است. تکامل جامعه بشری و تبدیل روستا به شهر و گسترش شهرنشینی مفهوم مالیات را عقلایی کرد.

مالیات در واقع انتقال بخشی از درآمدهای جامعه به دولت یا بخشی از سود فعالیتهای اقتصادی است که نصیب دولت میشود؛ زیرا ابزار و امکانات دستیابی به این درآمد و سودها را دولت فراهم کرده است. در واقع با اجرای عادلانه قانون مالیاتها دولت آحاد مردم را به یک نوع پسانداز اجباری سوق میدهد. امروزه در کلیترین تعریف «مالیات یک نوع هزینه اجتماعی به شمار میرود که افراد جامعه به تناسب استفاده از این هزینه اجتماعی باید پرداخت آن را تقبل کنند».

اقتصادشناسان بر این عقیدهاند که معقولترین و مناسبترین نوع درآمد دولت، مالیات است و افزون بر این، مهمترین ابزار برای اعمال سیاستهای مالی به شمار میآید. همچنین بهعنوان مهمترین بازار برای انتقال درآمد از گروهی از جامعه (بیشتر گروه پردرآمد) به گروه دیگر جامعه (بیشتر گروه کمدرآمد) استفاده میشود؛ ازاینرو مالیات را مؤثرترین ابزار اقتصادی دولت میدانند.

از سوی دیگر، در کشورهایی مانند کشور ما که برای تأمین هزینههای دولت، بیشتر به درآمدهای فروش منابع طبیعی تکیه دارند یا به طور کلی تکمحصولی هستند، توجه بیشتر به نقش مالیاتها در بودجه دولت و انجام اقداماتی به منظور افزایش سهم این نوع درآمدها در کل درآمدهای دولت ضرورت دارد؛ زیرا بیشتر این کشورها، از یک سو با محدودیت ظرفیت منابع طبیعی و از سوی دیگر به دلیلهای گوناگون، از قبیل ابداع روشهای جدید تولید و دستیابی به جانشینهای مناسب، با نوسان تقاضا و قیمت در بازار جهانی روبهرو هستند؛ ازاینرو نمیتوانند مدت درازی به درآمدهای فروش ثروت جامعه اتکا کنند و باید هرچه سریعتر درصدد تغییر ترکیب درآمدهای خود برآیند. چنین کشورهایی بهتر است در کنار برنامهریزیهای مناسب برای افزایش توان تولید جامعه، در راه اتکای بیشتر به مالیاتها که در واقع سهمی است که جامعه بابت انجام وظایف خویش به دولت میپردازد، گامهای سنجیدهتری بردارند. هر نظام مالیاتی، از پایهها و نرخهای مالیاتی و قانونهای اجرائی آن که معافیتها را نیز در بر دارد، تشکیل میشود. نخستین کار، شناخت پایهها یا منابع اصلی است که مالیات به آنها تعلق میگیرد که عبارتاند از درآمد، مصرف و ثروت. یکی از نارساییهای مهم نظام مالیاتی ایران، استفادهنکردن مناسب از پایه مالیاتی مصرف است.

برای تعیین نرخها و پایههای مالیاتی، دو اصل زیر مطرح است:

۱. اصل گرفتن مالیات بر پایه فایده

بر اساس این اصل، پایه و نرخهای مالیاتی به گونهای تعیین میشوند که افراد یا گروههایی که از کالاها و خدمات دولتی بهرهمند میشوند، به مقدار بهرهمندی باید در تأمین هزینههای تولیدی مشارکت کنند. سازوکار عمل در این اصل، مانند سازوکار بازار است. روشن است که گردآوری مالیات برای توزیع دوباره درآمد یا انجام هزینههای انتقالی دولت نمیتواند مبتنی بر پایه این اصل باشد. به سخن دیگر اصل فایده نمیتواند به بهبود و توزیع درآمد کمک کند و تنها برای تأثیر دولت بر افزایش کارایی سودمند است.

۲. اصل اخذ مالیات بر پایه توانایی پرداخت

طبق این اصل، پایهها و نرخهای مالیاتی، بر پایه توانایی مالی افراد یا گروههای درآمدی تعلق میگیرد. از طرف دیگر چون مالیات بر مصرف و هزینه، بیشتر بر پایه اصل فایده قرار دارد؛ تا زمانی نهچندان دور تصور میشد که مالیاتهای بر درآمد بیشتر بر پایه اصل توانایی پرداخت قرار مالیات بر نقل و انتقالات (حق تمبر و سرقفلی) تشکیل میشود.

مالیات بر درآمد، شامل مالیات بر درآمد شرکتها، مالیات بر مشاغل، مالیات بر درآمد کشاورزی، مالیات بر حقوق، مالیات بر املاک و مالیات بر درآمدهای اتفاقی است؛ اما درآمدهای بهدستآمده از فعالیتهای کشاورزی، از پرداخت مالیات معاف هستند. همچنین مالیاتی بهعنوان مالیات بر مجموع درآمد وصول نمیشود. مالیات بر شرکتها در بین انواع مالیاتهای مستقیم، مهمترین رقم مالیاتی است.

مالیات غیرمستقیم شامل مالیات بر واردات و مالیات بر مصرف و فروش است. مالیات بر واردات، مشتمل بر حقوق گمرکی، سود بازرگانی، حق ثبت سفارش کالا، همچنین درصدی از ارزش خودروهای وارداتی و موارد دیگر است. مالیات بر مصرف و فروش، شامل مالیات بر فروش فراوردههای نفتی، سیگار، نوشابه، خودرو، درصدی از ارزش خودروهای داخلی، مالیات بر نقل و انتقالات خودرو، حق اشتراک تلفنهای خودکار و موارد دیگر است.

گروه دیگر درآمدهای دولت، شامل درآمد از انحصارات و مالکیت دولت، درآمد از خدمات و فروش کالا، درآمد از فروش ارز، بهره وامها و سود سرمایهگذاری دولت در خارج و درآمدهای متفرقه است که با اجرای قانون مالیات برارزش افزوده عملا طبقهبندی فوق منسوخ شده است

درآمد فروش نفت و گاز، در سالهای ۱۳۵۰-۱۳۸۰، بهجز چند سال در دهه ۱۳۶۰، از درآمدهای غیرنفتی دولت همواره بیشتر بود. از سال ۱۳۶۵ تا سال ۱۳۶۹، نقش درآمدهای مالیاتی در کل درآمدهای دولت بیشتر شده که علت آن کاهش صادرات نفت و همچنین کاهش قیمت آن و در نتیجه، کاهش درآمدهای نفتی دولت است؛ اما از سال ۱۳۶۹ به بعد، شاهد افزایش درآمدهای دولت بودهایم. این امر، ناشی از درآمد بهدستآمده از فروش ارز نفت صادراتی به نرخ ارز صادراتی است.

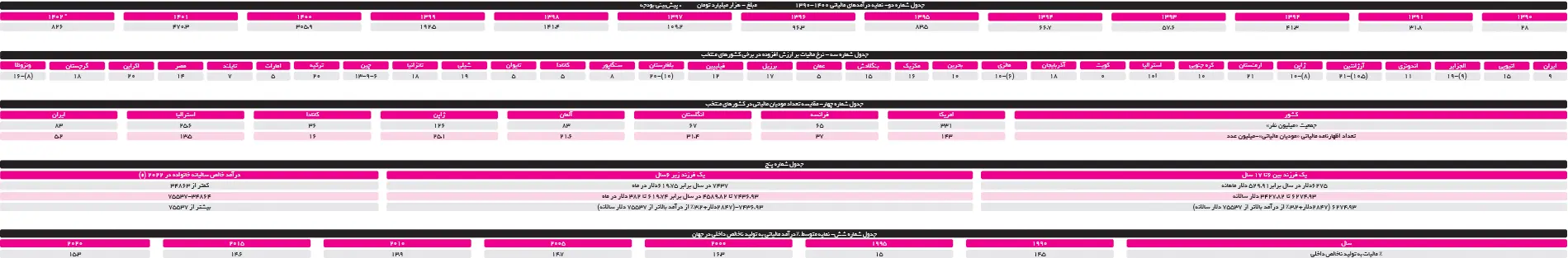

درآمدهای مالیاتی در ایران از ۸۲.۲ میلیارد ریال در سال ۱۳۵۰ به ۲۳۹ هزار میلیارد ریال در سال ۱۳۸۷ و ۸۷۰ هزار میلیارد ریال در سال ۱۳۹۵ و دوهزارو ۶۸ هزار میلیارد ریال در سال ۱۳۹۹، ۳۲۴هزارو ۹۰۰ میلیارد ریال در سال ۱۴۰۰ و ۴۷۰هزارو ۲۱۴ میلیارد ریال در سال ۱۴۰۱ افزایش یافته است. دلایل مهم روند افزایش درآمدهای مالیاتی در سنوات ۱۳۹۴ تا ۱۴۰۱ کاهش درآمدهای نفتی، استقرار نظام جامع مالیاتی و افزایش کارایی دستگاه وصولکننده مالیات بوده است.

با وجود افزایش درآمدهای مالیاتی در سالهای ۱۳۵۰ تا ۱۳۵۷، همچنان این درآمدها در مقایسه با درآمدهای نفتی دوره مذکور ناچیز بودهاند. در سال ۱۳۵۷، اعتصابهای فلجکننده و سراسری در کشور و موانع پدیدآمده در راه صدور نفت، سبب شد تا سهم درآمدهای نفتی در کل درآمدهای عمومی دولت نسبت به سال پیش از آن، به میزان شایان توجهی (۱۵.۲ درصد) کاهش یابد و سهم درآمدهای مالیاتی نسبت به سال ۱۳۵۶ از ۲۰.۹ به ۲۷.۴ درصد افزایش یافت. در سالهای ۱۳۵۸ و ۱۳۵۹، به دلیل وقوع انقلاب اسلامی و شروع جنگ تحمیلی، میزان کل درآمدهای مالیاتی کاهش یافت. در بیشتر سالهای ۱۳۶۰ تا ۱۳۷۴، هرچند درآمدهای مالیاتی از رقم مصوب در بودجه کمتر بوده، با این حال بهجز در سالهای ۱۳۶۵ و ۱۳۶۷، روند افزایشی داشته است. تغییر نرخهای مالیاتی از سال ۱۳۶۶ به بعد و افزایش کارایی دستگاه وصولکننده مالیات، از بیشترین دلایل افزایش درآمدهای مالیاتی در آن سالهاست. با وجود این، درصد درآمدهای مالیاتی در کل درآمدهای عمومی دولت، به دلیل نوسان در قیمت نفت و در حجم صادرات آن، روند مشخصی نداشته است. با اجرای قانون مالیات بر ارزش افزوده و اصلاحیه قانون مالیاتهای مستقیم مصوب تیرماه ۱۳۹۴ و همچنین قانون پایانههای فروشگاهی و سامانه مالیاتی، بیش از چهار میلیون مؤدی جدید در سال ۱۴۰۰ شناسایی و بیش از دو میلیون مؤدی در سال ۱۴۰۱ شناسایی شد و درآمدهای مالیاتی به بیش از ۵۰۰ هزار میلیارد تومان رسیده است.

توسعه سامانه مؤدیان و ایجاد کارپوشه برای بیش از ۱۰ میلیون مؤدی، شناسایی بیش از ۱۸.۸ میلیون پذیرنده بانکی و الصاق بیش از ۹.۳ پذیرنده، آغاز تفکیک حسابهای شخصی از حسابهای تجاری و شناسایی و صدور چهار مجوز فعالیت برای شرکتهای معتمد مالیاتی از دیگر اقدامات نظام مالیاتستانی بوده است.

بر اساس آخرین آمار و اطلاعات منتشرشده در سامانه مؤدیان سازمان امور مالیاتی کشور، بیش از ۷۶ میلیون صورتحساب الکترونیکی به سامانه مؤدیان ارسال شده که از این تعداد، بالغ بر ۶۰ میلیون صورتحساب از طرف خود مؤدیان، بیش از ۱۶ میلیون صورتحساب با کمک شرکتهای معتمد و بیش از ۲۵ هزار صورتحساب نیز از طریق سامانههای دولتی ارسال شده است. نسبت مالیات به تولید ناخالص داخلی در سنوات ۱۳۴۹-۱۴۰۱ مطابق با جدول شماره یک بوده است. نکته حائز اهمیت این است که در کشورهای پیشرفته جهان که نسبت درآمد مالیاتی به تولید ناخالص داخلی به بیش از ۳۰ درصد میرسد، متولی دریافت مالیات و حق بیمه تأمین اجتماعی سازمان مالیاتی و عوارض شهرداری نیز در درآمدهای مالیاتی منظور میشود؛ پس اگر همین محاسبات را هم در ایران عمل کنیم، بدون شک مجموع آنچه بهعنوان مالیات و بیمه و عوارض از اشخاص حقیقی و حقوقی در ایران اخذ میشود، کمتر از ۱۸ درصد نخواهد شد که نسبت به متوسط نرخ جهانی که حدود ۱۲ درصد است، بسیار بالاتر و نسبت به کشورهای منطقه رقم قابل قبولی است؛ مضاف بر آنکه متأسفانه دولت در قبال دریافت مالیات تنها وظایف اجتماعی خود را انجام نمیدهد، بلکه عملا مالیات مردم مصروف نهادها و سازمانهای داخلی و بیرونی میشود که تأثیر عملکردی آنان بر جامعه و اقتصاد و فرهنگ مخرب بوده است.

نگاهی به عملکرد مالیاتی سنوات ۱۳۹۰-۱۴۰۲ نشان میدهد درحالیکه همه شاخصهای اقتصادی جامعه در این دوران کاهش یافته، مالیات وصولی سال ۱۴۰۱ نسبت به سال ۱۳۹۰ حدود ۱۷ برابر و نسبت به سال ۱۳۹۵ حدود پنج برابر شده؛ درحالیکه تولید ناخالص داخلی بهشدت کاهش یافته است که حاکی از فشار مالیاتی به صاحبان کسبوکار و حقوقبگیران بوده است. (جدول شماره دو)

• پیشبینی بودجه

از طرف دیگر دولت با ارائه دو لایحه در زمینه دو قانون مالیات بر مجموع درآمد و مالیات بر عایدی سرمایه در نظر دارد مالیات را فراگیر کند. اگر مالیات را یک نوع هزینه اجتماعی بدانیم که شهروندان پرداخت میکنند تا دولتها بتوانند به وظایف مندرج در قانون اساسی که همانا حفظ امنیت داخلی، برقراری سلامت و بهداشت عمومی، آموزش رایگان و تأمین مسکن عمومی است، عمل کنند، درصد درآمد مالیاتی به تولید ناخالض داخلی معنی خاصی ندارد؛ اما اگر مردم فقط مالیات بدهند و درآمدهای مالیاتی خرج دستگاه عریض و طویل دولت و تأمین مالی سازمانها و نهادهای غیرپاسخگویی شود که نمره عملکرد ۴۳ساله آنها صفر بوده، بدیهی است که مردم از مالیات رویگردان خواهند شد. جدول شماره سه نرخ مالیات ارزش افزوده در کشورهای منتخب را نمایش میدهد. برخی کشورها علاوه بر نرخ استاندارد برای برخی کالا و خدمات نرخ کمتری دارند که در داخل پرانتز ذکر شده است.

در کشورهای پیشرفته نظیر آمریکا، کانادا، اروپای شمالی و استرالیا سازوکار خاصی تعبیه شده که بخشی از مالیات ارزش افزوده پرداختی افراد با درآمدهای از حد معینی پایینتر، به آنها برگشت داده خواهد شد. ملاحظات بهعملآمده نشان میدهد که نرخ مالیات بر ارزش افزوده ایران از کشورهای حاشیه خلیج فارس بیشتر و در مقایسه با کشورهای همتراز تولید ناخالص داخلی دارای نرخ معقولی است؛ با این فرض که چون مالیات بر ارزش افزوده عملا مالیات بر مصرف خانوارها است، با عنایت به شاخص معیشت زندگی مردم -حدود ۳۰ میلیون نفر زیر خط فقر- وصول این مالیات بر مشکلات معیشتی مردم افزوده، زیرا مالیات به دلیل قابلیت چسبندگی و انتقالی که دارد باعث میشود شرکتها هرگونه مالیاتی را به قیمت تمامشده کالا و خدمات اضافه و عملا آن را بر دوش مصرفکننده نهایی قرار دهند.

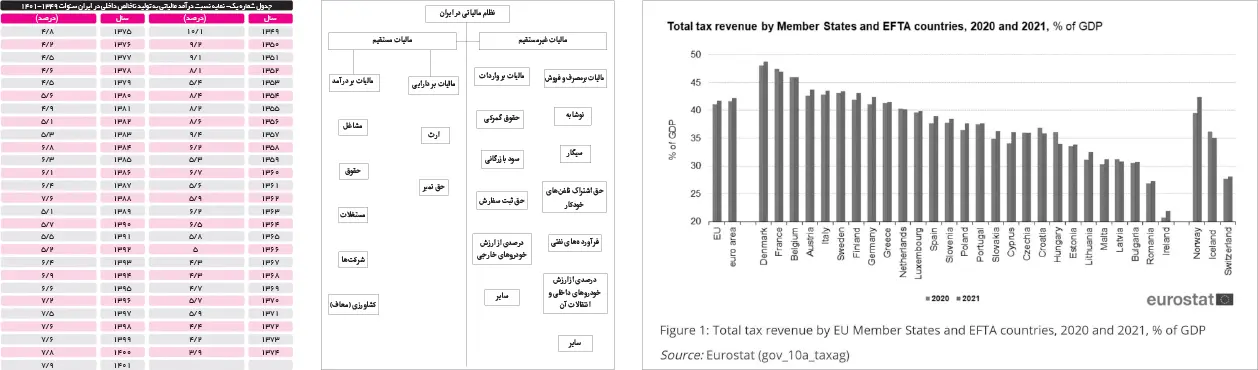

مقایسه تعداد مؤدیان مالیاتی در کشورهای منتخب

در آمریکا ۱۴۳ میلیون مؤدی مالیاتی در سال ۲۰۲۰ با درآمدی بالغ بر ۱۱،۶۰۰ میلیارد دلار حدود هزارو ۵۶۰ میلیارد دلار مالیات پرداخت کردهاند. درآمد مالیاتی دولت آمریکا در سال ۲۰۲۲ معادل چهارهزارو ۹۰۰ میلیارد دلار بوده که هزارو ۴۴۲ میلیارد آن به مصرف سلامت عمومی، هزارو ۲۱۳ میلیارد دلار به تأمین اجتماعی و ۵۸۱ میلیارد دلار بابت تأمین درآمدهای تضمینشده بیکاران و ۴۸۲ میلیارد دلار آن به وام دانشجویان و ۷۵۰ میلیارد دلار به دفاع و امنیت عمومی تعلق گرفته است. ازاینرو در پاسخ به مدعیان مقایسه کشورهای غربی با ایران در مورد مالیات باید صراحتا گفت اولا چه چیز ما با آنها قابل مقایسه است که حالا به دنبال مقایسه نرخ و درآمد مالیاتی ما و آنها برآمدهاید؟ در ثانی همانطور که ارقام فوق نشان میدهد، بخش اعظم درآمدهای مالیاتی به مصارف اجتماعی، تأمین اجتماعی و سلامت عمومی و وام دانشجویان تعلق دارد، درحالیکه اساسا برخی از این موارد در کشور ما وجود ندارد؛ بنابراین مقایسههای ژورنالیستی و ترجمهای بهخصوص توسط کسانی که عموما بنا بر اسناد مثبته همکار واحد تحقیق و پژوهش سازمان مالیاتی بوده و بابت طرحهای بیفایده ترجمهای نیز میلیونها تومان دریافت کردهاند، قیاس معالفارق است. جدول شماره چهار درصد درآمدهای مالیاتی کشورهای اتحادیه اروپا را به تولید ناخالص داخلی نشان میدهد که بین ۲۲ تا ۴۸ درصد در نوسان است، اما کپیکاران ایرانی بهاصطلاح اقتصادخوانده دانشگاه معروف و کسانی که عملا مزدبگیر سازمان مالیاتی تلقی میشوند، فراموش نکنند که این درآمدهای مالیاتی شامل همه مالیاتهای مستقیم، ارزش افزوده، بیمههای دریافتی و مالیات و عوارض دولتهای محلی نظیر شهرداریها نیز هست. نرخ بالای مالیات و نسبت آن به تولید ناخالص داخلی با توجه به رسالت این دولتها و شرح مخارج مالیاتی این مقاله اساسا قابل مقایسه با نرخ مالیاتی «عملکرد و ارزش افزوده» کشور ما در مقایسه با عملکرد دولتهای پسین و فعلی نیست.

نکته جالب اینکه بر اساس آمار امسال سازمان مالیاتی کانادا، درآمد مالیاتی این کشور معادل ۱۴.۹ درصد تولید ناخالص داخلی شده است، درحالیکه دولت کانادا در دوران کرونا به هریک از افرادی که بهخاطر کرونا بیکار شده یا ساعت کار آنها کاهش یافته بود، چنانچه در سال ۲۰۱۹ اظهارنامه مالیاتی تسلیم یا کمتر از ۴۰۰ ساعت سالانه کار کرده بود، به مدت ۱۴ ماه ماهانه دو هزار دلار پرداخت کرد. همین ماجرا در دوره کرونا سالهای ۲۰۲۰-۲۰۲۱ عینا در آمریکا برای خانوارهای با درآمدهای کمتر از ۷۵ هزار دلار روی داد. در کل اتحادیه اروپا نیز مبالغی به مراتب بیشتر به هریک از شهروندان پرداخت شد که منبع همه این مخارج درآمدهای مالیاتی بود؛ زیرا دولتهای آمریکا، کانادا و اروپا برعکس دولت ایران مالک منابع زیرزمینی و نفت و گاز نیستند. نگاهی به کشورهای اروپای شمالی (اسکاندیناوی) که مرتب در روزنامهها و رسانههای ایران فغان از نرخ بالای مالیات در آنها جریان دارد، نشان میدهد که تحصیلات تا پایان مقطع دکتری مجانی یا شامل رقم بسیار ناچیزی میشود و علاوه بر آن دولت به جوانانی که پس از پایان دبیرستان از خانواده جدا و زندگی مستقل تشکیل و به تحصیل ادامه دهند مقرری ماهانه پرداخت میکند. در این کشورها فارغ از اینکه برای تأمین شهریه از دوره لیسانس به بالا وام دانشجویی بدون بهره یا با بهره بسیار نازل داده میشود، برای دانشجویان رشته فوقلیسانس به بالا از ۱۰۰ هزار دلار تا ۲۵۰ هزار دلار خط اعتباری با بهره ترجیحی تخصیص داده میشود که دانشجو در مصرف آن هیچگونه محدودیتی ندارد؛ یعنی با منابع مالیاتی نهتنها وام شهریه بلکه مصارف آنی آنان نیز تأمین اعتبار میشود و مثل ایران مخارج دانشجویی بر گرده والدین قرار نمیگیرد. علاوه بر این، ارائه خدمات و برخی کالاها به افراد بازنشسته و سالخورده «بالای ۶۰ سال» با نرخهای ترجیجی صورت میگیرد و مالیاتی که از مردم اخذ میشود در هنگام سالخوردگی و بازنشستگی شهروندان بهصورت مقرری، کمک پیرسالی و… به آنان پرداخت میشود. شاید تنها ذکر مزایای بچهداری شایان توجه باشد که برای هر نوزاد در آمریکا، کانادا و اروپا از بدو تولد ماهانه مبلغ مشخصی که سالانه هم افزایش مییابد به حساب یکی از والدین پرداخت میشود. در آمریکای شمالی بهویژه کانادا کمکهزینه کودک (همان حق اولاد ما در ایران) به این طریق است که برای فرزندان تا زیر ۱۸ سال کمکهزینهای را به صورت ماهانه (حدود شش هزار دلار در سال) پرداخت میکنند، همه افراد مقیم کانادا و مهاجران بلافاصله بعد از ورود به کانادا میتوانند برای دریافت این پول اقدام کنند. یعنی کانادا به خاطر نگهداری از بچه خودتان در خانه خودتان به شما حقوق پرداخت میکند! و هر ماه چک آن را به آدرس پستی شما میفرستد. این کمکهزینه (Canada Child Tax Benefit CCTB) نام دارد. این پول ماهانه، جهت کمک به هزینههای کودک در حال رشد شماست. کمکهزینه کودک در کانادا به این صورت محاسبه میشود:

• هفتهزارو ۴۳۷ دلار در سال و ۶۱۹هزارو ۷۵ دلار در ماه کمکهزینه برای کودک زیر شش سال

• ششهزارو ۲۷۵ دلار در سال و ۵۲۲هزارو ۹۱ دلار در ماه کمکهزینه برای کودک شش تا ۱۷ساله

اگر درآمد خالص تعدیلشده خانواده بیشتر از ۳۴هزارو ۸۶۳ دلار باشد این کمکهزینهها هم کاهش پیدا میکند.

جدول شماره پنج مبنای پرداخت ۲۰۲۳ را نشان میدهد. برای تولد نوزاد در کانادا، علاوه بر مورد بالا، کمکهزینههای دیگری به شرح زیر پرداخت میشود که Universal Child Care Benefit نام دارد که ماهانه ۱۰۰ دلار به خانوادهها برای هر فرزند کوچکتر از شش سال تعلق میگیرد. نوع دیگری از مزایای مالیاتی Child Disability Benefit نام دارد. این کمکهزینه معاف از مالیات برای خانوادههایی است که صاحب فرزند زیر ۱۸ سال با ناتوانیهای روحی و جسمی شدید (معلولیت) هستند. عین همین کمکها در آمریکا و اروپا بهویژه اروپای شمالی که نرخ مالیات بیشتری دارند، به خانوادهها پرداخت میشود، بهطوریکه اگر والدین این مبلغ را برای فرزندانشان در حسابهای خاصی که دولت تعریف کرده پسانداز کنند، در پایان ۱۸سالگی هر فرزند حداقل صد هزار دلار موجودی پسانداز دارد که میتواند با آن بخشی از هزینه تحصیل یا حتی پیشپرداخت خرید واحد مسکونی را تأمین کند.

نظر به اینکه سازمان مالیاتی کانادا عهدهدار مسائل بیمه نیز هست، موضوع میزان پرداختی حق بیمه بیکاری در کانادا را نیز سازمان مالیاتی تعریف و اجرا میکند. در کانادا میزان پرداختی بیمه بیکاری به عوامل مختلفی مانند نوع مزایای بیمه بیکاری شما، میزان درآمد و محل زندگی شما بستگی دارد. برای اکثر افراد، نرخ اولیه برای محاسبه مزایای منظم بیمه بیکاری ۵۵ درصد از حقوق تا حداکثر مبلغ آن است. حداکثر مقدار در طول زمان تغییر میکند. از اول ژانویه ۲۰۲۲، حداکثر درآمد سالانه قابل پرداخت بیمه ۵۶هزارو ۳۰۰ دلار است. این بدان معناست که شما میتوانید حداکثر ۵۹۵ دلار در هفته دریافت کنید. دولت فدرال مبلغ سالانه حق بیمه بیکاری را اعلام میکند. برای محاسبه مزایای حق بیمه بیکاری در کانادا، دولت درآمد ناخالص شما (قبل از کسر)، ازجمله حق کمیسیونها را در نظر میگیرد. مزایای بیمه بیکاری، درآمد مشمول بر مالیات است، بنابراین از آن مالیات کسر میشود. اگر انواع خاصی از درآمد را از مزایای بیمه بیکاری به دست آورید (بهعنوان مثال، حقوق بازنشستگی) ممکن است مزایای بیمه بیکاری شما کاهش یابد. سایر انواع درآمدها مانند درآمد بازنشستگی از حسابهای خاص بازنشستگی و سرمایهگذاری، مزایای بیمه شما را کاهش نمیدهند.

مدتزمان دریافت بیمه بیکاری در کانادا بستگی دارد به نرخ بیکاری در منطقه شما در زمان ارائه درخواست و میزان ساعات بیمهای که در ۵۲ هفته گذشته یا از آخرین ادعای خود جمع کردهاید و میتوانید بیمه بیکاری را از ۱۴ هفته تا حداکثر ۴۵ هفته دریافت کنید. اگر کارگر فصلی هستید، ممکن است واجد شرایط پنج هفته مزایای اضافی یعنی حداکثر تا ۵۰ هفته نیز باشید. تعداد هفتههایی که مزایای بیمه بیکاری را دریافت میکنید تغییر نمیکند؛ حتی اگر بعد از شروع دوره مزایای بیمه بیکاری به منطقه دیگری نقل مکان کنید. نگاهی به مزایای بیمه بازنشستگی و پسانداز مردم در این کشور دقیقا مشابه ترفندی است که دولت ایران در سال ۱۳۹۹ در بورس به کار برد و پسانداز مردم را به آتش کشید. نمونه قابل ذکر دیگر، کشور سوئد در اروپای شمالی است که هشتمین سرانه تولید ناخالص داخلی جهان را دارد. سوئد با برقراری نظام رفاه اجتماعی، جایگاه خوبی در جنبههای متفاوت ملی مانند آزادی، بهداشت، آموزش، کیفیت زندگی، مردمسالاری، اختلاف طبقاتی، رفاه و توسعه انسانی دارد.

در سوئد همه خانوادههایی که دارای فرزند هستند، کمکهزینه فرزند (حق اولاد) دریافت میکنند. در صورتی که افراد درآمدی کافی نداشته باشند و اجاره بالایی پرداخت کنند، میتوانند کمکهزینه مسکن دریافت کنند. از طرفی کمکهزینه مراقبت به کسانی داده میشود که فرزند توانخواه دارند. اما اگر پدر و مادر از یکدیگر طلاق گرفته باشند، باید نفقه یا کمک مالی نگهداری به سرپرست کودک پرداخت شود. این مقدار پول میتواند بخشی از هزینههای نگهداری فرزندان را تأمین کند. در صورتی میتوان از اداره بیمه تقاضای کمک مالی کرد که پدر و مادر درآمد کافی نداشته باشند یا والدین دیگر پولی نپردازند. با توجه به مورد پیشگفته قبلی سازمان مالیاتی کشورهای پیشرفته عملا عهدهدار مالیاتستانی و بیمهستانی کلیه شهروندان است. بررسی نظام مالیاتی سوئد نیز نشان میدهد که در این کشور بیمه والدین به پدر و مادران شاغل این امکان را میدهد که از کار خود مرخصی بگیرند و در عین حال از فرزندان خود نگهداری کنند. پول والدین، کمک مالی است که والدین دریافت میکنند تا در خانه بمانند و وظیفه مراقبت از فرزندانشان را انجام دهند. گرفتن مرخصی تحصیلی و اداری در سوئد برای مردان و زنان با هدف نگهداری از کودک، امری طبیعی است؛ اما آمار حکایت از این دارد که شمار زنانی که در منزل میمانند بیشتر از مردان است. برای ایجاد برابری و عدالت، مردان نیز باید زمانی را در خانه در کنار کودکان خود سپری کنند. میتوان طی ۴۸۰ روز پول والدین را دریافت کرد، به این شکل که ۳۹۰ روز اول تقریبا ۸۰ درصد حقوق خود را دریافت میکنید و بابت ۹۰ روز باقیمانده، روزانه حدود ۱۸۰ کرون دریافت خواهند کرد. کرون واحد پول سوئد است. این در حالی است که والدین فاقد درآمد یا کمدرآمد از حق دریافت ۲۵۰ کرون در طول ۴۸۰ روز برخوردار هستند. پدر و ولی یک نوزاد میتواند به مدت ۱۰ روز در خانه بماند و از صندوق بیمه پول بگیرد. والدین تازهوارد هم که فرزند دارند و در سوئد اقامت میکنند، میتوانند پول والدین را درخواست کنند. در این حالت است که والدین میتوانند با توجه به سن فرزندشان پول دریافت کنند. از طرفی اگر افراد خود شاغل باشند و فرزندشان بیمار شود و نتواند به مهد کودک برود، آنان میتوانند بیمه والدین را دریافت کنند. به این بیمه، بیمه موقت والدین گفته میشود. در این شرایط افراد ۸۰ درصد حقوق خود را دریافت میکنند. همچنین صندوق بیمه برای همه کودکان کمکهزینهای را پرداخت میکند. امکان پرداخت این کمکهزینه یک ماه پس از تولد کودک یا یک ماه پس از مهاجرت به سوئد وجود دارد. تا ۱۶سالگی کمکهزینه فرزند پرداخت میشود. البته این کمکهزینه اولاد بیشتر به افرادی داده میشود که بیش از دو فرزند دارند. در واقع مبلغ کمکهزینه اولاد به تعداد فرزندان بستگی دارد. این کمکهزینه در بیستم هر ماه واریز میشود. در صورتی که در نگهداری کودک ولی دیگری نیز مشارکت داشته باشد، کمکهزینه بین دو نفر تقسیم میشود. البته این قانون شامل کودکانی است که از ابتدای ماه مارس سال ۲۰۱۴ به بعد به دنیا آمدهاند. باید یادآور شد که والدین تا ۱۶سالگی میتوانند کمکهزینه اولاد خود را دریافت کنند و سپس نوجوانان در رده سنی ۱۶ تا ۲۰ سالگی که در دبیرستان به تحصیل مشغول هستند، کمکهزینه تحصیلات دریافت میکنند. مقدار این هزینه در ماه هزارو ۲۵۰ کرون است و در ماه از اول سپتامبر تا آخر ماه ژوئن پرداخت میشود. جوانان میتوانند این کمکهزینه را تا ۲۰سالگی و ترم بهار دریافت کنند. در واقع در ابتدا این کمکهزینه به خانواده پرداخت میشود و زمانی که کودک به سن قانونی میرسد، به خود او پرداخت میشود. کمکهزینه تحصیلی توسط اداره مرکزی کمک مالی تحصیلی پرداخت میشود.

در فرانسه هم مانند بسیاری از کشورهای اروپایی پیشرفته دیگر، کمکهزینه کودک را به شهروندان و ساکنان عادی که مسئولیت حداقل یک کودک را بر عهده دارند، پرداخت میشود. به طور کلی چندین مزایا برای فرزندان وجود دارد که در هنگام تولد یا هنگام فرزندخواندگی بهطور متفاوت (۹۲۷هزارو ۷۱ یورو از سال ۲۰۱۸) پرداخت میشود. برخی از کمکهزینهها بسته به سطح درآمد در دسترس هستند، جزئیات مبالغ کمکهزینه کودک در فرانسه به شرح زیر است:

• کمک هزینه اولیه بین ۹۲ تا ۱۸۵ یورو در ماه

• کمکهزینه برای والدین شاغل و یک مکمل متغیر برای پرداخت هزینه یک مهدکودک کوچک یا دستیار دیگر تا زمانی که کودک ششساله شود از ۱۴۶.۹۴ یورو

• کمکهزینههای ویژه برای کودکان معلول ۱۳۰.۵۱ یورو در ماه

محدودیت سنی برای دریافت این کمکهزینهها برای همه کودکانی که کار نمیکنند یا حقوق آنها بیش از ۹۱۸هزارو ۳۵ یورو در ماه نیست، ۲۰ سال تعیین شده است، کمکهزینه مسکن و مکملهای درآمد خانواده تا ۲۱سالگی ادامه مییابد. نمونه دیگر قابل تأمل سیاست دولت مجارستان در رابطه با اعلام مضافا بهعنوان بخشی از اقدامات سیاست افزایش جمعیت، به زنان زیر ۴۰سالی که برای نخستین بار ازدواج کرده باشند، وامی بدون بهره برابر ۳۶ هزار دلار داده میشود؛ در صورتی که دو فرزند داشته باشند، یکسوم وام و اگر سه فرزند داشته باشند کل آن بخشوده خواهد شد. در روسیه نیز که با رشد جمعیت منفی مواجه شده است، بعد از روی کار آمدن پوتین در کشور روسیه، سیاستهای تشویقی برای افزایش جمعیت بیش از پیش قوت گرفته است؛ بر این اساس، خانوادههایی که دارای فرزند میشوند دولت این کشور برای فرزند اول ۱۵هزار دلار و برای تولد فرزند سوم یک «خانه» به پدر و مادر نوزاد هدیه میدهد! همچنین مادری که دارای فرزند میشود میتواند ۹هزارو ۶۰۰ دلار کمکهزینه دریافت کند.

در ایرلند میتوان علاوه بر مزایای پیشگفته در مورد کانادا و اروپای شمالی به اختصاص حقوق ماهانه به والدین بر اساس تعداد فرزندان اشاره کرد؛ به این صورت که تکفرزند ۱۵۰ یورو، دو فرزند ۳۰۰ یورو، سه فرزند ۴۸۷ یورو،… و هشت فرزند هزارو ۴۲۲ یورو! در استرالیا نیز «پاداش نوزاد» به خانوادهها پس از تولد یا فرزندخواندگی یک بچه پرداخت میشود و مبلغ آن حدود چهار هزار دلار است! این کمک برای یکی از والدین کودک، خانوادههایی که کودک تازه متولدشده زیر سه ماه دارند، خانوادههایی که فرزندخوانده زیر سه ماه دارند و برخی از موارد دیگر که طبق قانون مشخص شده قابل پرداخت است؛ همچنین مادران و پدرانی که فرزند سوم خود را به دنیا میآورند، مرخصی ۲۴ماهه شامل حالشان میشود. در آلمان که یکی از بهترین زیرساختهای سیستم تأمین اجتماعی از دوران بیسمارک را داراست، دولت به مادر و پدرانی که در مرخصی بعد زایمان هستند «کمکهزینه والدین» پرداخت میکند. این کمکهزینه به والدین آلمانی با توجه به درآمد کارمند، از سه هزار یورو تا ۱۸ هزار یورو متغیر است. این کمکهزینه در ۱۲ ماه پرداخت میشود و مادران و پدرانی که ۲۴ ماه مرخصی دارند باید درخواست جداگانهای برای دریافت کمکهزینه بدهند. بدیهی است منابع همه این کمکها و مزایا درآمدهای مالیاتی است که قبلا شهروندان پرداخت کرده و در هنگام لزوم از آن بهرهمند میشوند. شعار معروف مالیاتی همه شهروندان جهان این است که مالیات من کجا میرود؟ «Where do my tax go»؛ یعنی همان شعار و سؤال مشخصی که مدتهاست شهروندان ایرانی از دولت و حاکمیت میپرسند ولی کسی پاسخ به آنان نمیدهد، لذا نباید انتظار داشته باشند مردم داوطلبانه مالیات پرداخت کنند.

بر این اساس، مقایسه عملکرد مالیاتی دولت در ایران و ادعای دستیابی به نرخهای مالیاتی همچون این کشورها که با حکمرانی خوب اداره میشوند و با الیگارشی فامیلی که سالانه بنا بر آمار بانک مرکزی حداقل

۲۰ میلیارد دلار ارز به خارج گسیل میدارند، مقایسهای مضحک و کاریکاتورمآب است.

جدول شماره شش متوسط درصد درآمد مالیاتی به تولید ناخالص داخلی در جهان را نشان میدهد.

مخلص کلام آنکه در حالی که درآمدهای مالیاتی بهشدت توسعه یافته و سفره معیشت مردم کوچکتر شده، به استناد آخرین گزارش شاخص فلاکت جهان ایران، لبنان، یمن، سوریه، ترکیه و ونزوئلا ازجمله کشورهایی بودهاند که بالاترین حد شاخص فلاکت در سال ۲۰۲۲ را در اختیار داشتهاند. شاخص فلاکت یک نشانگر اقتصادی است که طبق تعریفی ساده از مجموع نرخ بیکاری و نرخ تورم به دست میآید و سالانه محاسبه میشود. در گزارش شاخص فلاکت، ایران در میان ۱۵۷ کشور رتبهبندیشده در جایگاه ۱۹ قرار دارد. بر اساس همین گزارش شاخص فلاکت در ایران بیشتر متأثر از نرخ تورم بوده است تا بیکاری.

از طرف دیگر سیستم غارت منابع اقتصادی کشور توسط الیگارشهای خصوصی، دولتی و شبهدولتی که باعث ویرانی سامانههای اجتماعی–اقتصادی شده، امید به خانهدارشدن مردم را که تا ۱۰ سال قبل ۲۵ سال بود، به ۷۵ سال افزایش داده است.

باید تأکید کرد که اساسا نظام مالیاتستانی رکن اساسی نظام حکمرانی خوب بوده که باید متضمن تشدید فعالیتهای تولیدی–خدماتی و ایجاد اشتغال کامل و رفع نابرابری اقتصادی از طریق بازتوزیع ثروت با استفاده از مکانیسم مالیات باشد. بنابراین مدیریت کشور که در فکر اجرای طرحهای مالیاتی کشورهای پیشرفته در ایران هستند، اول برادری خود را ثابت کنند و نشان دهند منابع مالیاتی و ثروت ملت که به عنوان دارایی دولت تلقی شده به مردم تعلق دارد و بابت مصارف شهرندان تخصیص یافته، بعد درصدد مالیاتستانی برآیند. نه اینکه ارز حاصل از فروش ثروت نفتی ملت را تحت عنوان ارز جهانگیری، ارز مبادلهای، ارز نیمایی و ارز سنایی به حسابهای الیگارشها و سرمایهدارانی که هیچ قرابتی با منافع ملی و جامعه کار و تولید ندارند، واریز کرده و آنان نیز بخش اعظم آن را در کشورهای خارجی سرمایهگذاری یا پسانداز کنند.

برچسب ها :

ناموجود- نظرات ارسال شده توسط شما، پس از تایید توسط مدیران سایت منتشر خواهد شد.

- نظراتی که حاوی تهمت یا افترا باشد منتشر نخواهد شد.

- نظراتی که به غیر از زبان فارسی یا غیر مرتبط با خبر باشد منتشر نخواهد شد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰